证券行业:招商证券-证券行业2025年一季报综述:市场底部牢固,业绩稳增无虞-250505

-

股票名称证券行业

-

股票代码

-

研报类型(PDF)

-

发布者ent****ist

-

研报出处招商证券

-

研报页数16 页

-

推荐评级推荐

-

研报大小470 KB

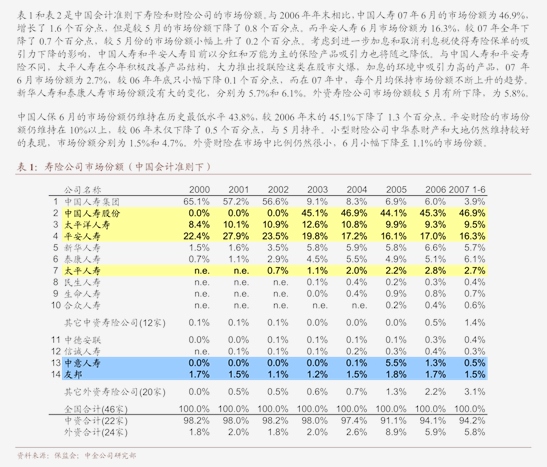

1、往后看,权益底证券行业2025年一季报综述部稳固、向上可期,债市震荡运行,全年业绩稳增无虞。

2、市场底部牢固由于“国君+海通”交易落地、25Q1海通证券退市,上市券商数量由此前43家变更为42家。

3、考虑到综述报告针对上市券商业绩稳增无虞(未包含东方财富证券)、国联并表民生无法追溯调整,故25Q1数据亦未追溯删除海通证券的历史样本。

4、25Q1A股先扬后证券行业2025年一季报综述抑,债市回调。

5、以DeepSeek和机器人为主线的春季躁动在进入业绩披露期前落下帷幕,25Q1三大指市场底部牢固数平均下跌115%;债券牛市告一段落,25Q1中证综合债指数累计下跌079%。

6、二级市场交投热度明显走高,股融总量控制边际业绩稳增无虞放松。

7、市场提振和基数影响,营收净利证券行业2025年一季报综述高增、ROE反弹。

8、25Q1上市券商实现营业收入1259亿,同比+19%,环比市场底部牢固-16%;归母净利润522亿,同比+78%,环比+19%。

9、25Q1上市券商平均年化R业绩稳增无虞OE为645%,同比+252pct。

10、行业杠杆小幅收缩证券行业2025年一季报综述,42家上市券商25Q1总杠杆倍数为382倍(vs24年385倍)。

11、业务市场底部牢固总体回暖,重资产倾向明显。

12、25Q1自营/经纪/资业绩稳增无虞管/信用/投行/其他主营业务收入为486/327/101/79/67/64亿,同比为+46%/+43%/-7%/+12%/-1%/+38%;业务占比为43%/29%/9%/7%/6%/6%,同比为+4/+2/-4/-1/-2/+0pct。

13、集中度上证券行业2025年一季报综述行,降本持续。

14、25Q1上市券商主营收入CR5、CR10分别为41%、63%,同比市场底部牢固分别为+3pct、+3pct;扣非后归母净利润CR5、CR10分别为45%、69%,同比分别为-1pct、-1pct。

15、上市券商管理费用合计592亿,同比+11%,环比-21%,占调整后营业收入(剔除其他业务收入)比重为52%,同比-8pc业绩稳增无虞t,环比-5pct。

16、经纪高增证券行业2025年一季报综述,投行磨底,资管平稳。

17、(1)市场底部牢固经纪收入327亿,同比+43%,环比-22%。

18、交投热烈、权益代销转暖,业绩稳增无虞实现“以量补价”。

19、业务集中度上行,证券行业2025年一季报综述头部券商位次相对稳定。

20、(2)投行收入67亿,同比-1%,市场底部牢固环比-35%。

21、收入集中度业绩稳增无虞有所下滑。

22、(3)资管收入101亿,同比-7%,环比-13%,费率下滑、产品结构切换导致收入和规模同比走势出现证券行业2025年一季报综述分化。

23、头部效应市场底部牢固明显强化。

24、自营同比高增,信用业绩稳增无虞显著修复。

25、(1)市场提振和基数效应影响,自营收入48证券行业2025年一季报综述6亿,同比+46%,环比+13%;自营收益率达到447%,同比+146pct。

26、资产市场底部牢固配置上,持续增配权益OCI稳定收益;衍生品严监管下,衍生金融资产规模持续缩水。

27、(2)利息净收业绩稳增无虞入79亿,同比+12%,环比-40%。

28、风偏向好,两融规模扩张;价格竞争、利率下滑将驱动证券行业2025年一季报综述利差持续收窄。

29、市场底部市场底部牢固牢固,业绩稳增无虞。

30、第三版“国九条”颁布以来,监管、机构、上市公司已经联合建立起一套成熟的“稳住业绩稳增无虞资本市场”的“作战方案”,而这套方案成功经受住了4月初市场超调的现实考验。

31、4月政治局会议保持维稳行业规模占比%股票家数(只)9218总市值(十亿元)5483766流通市值(十亿元)5236669行业指数%1m6m12m绝对表现-51-54211相对表现-21-23165资料来源:公司数据、招商证券相关报告1、《保险行业系列政策点评—渠道和产品政策相向发力,转证券行业2025年一季报综述型坚定的头部险企更为受益》2025-04-292、《非银金融25Q1重仓持股分析及板块最新观点—非银持仓延续下滑,。

32、配置性价比进一步提升》2025-04-233、《证券行业2024年年报综述—弹性可期》2025-04-03郑积沙S1090516020001zhengjisha@cmschinacomcn许诗蕾研究助理xushi市场底部牢固lei@cmschinacomcn-200204060May-24Aug-24Dec-24Apr-25(%)非银行金融沪深300市场底部牢固,业绩稳增无虞2行业深度报告态度,强调“持续稳定。

33、和活跃业绩稳增无虞资本市场”。

34、尽管中美摩擦产生的不确定性将长期存在、对市场的潜在干扰不可忽视,但是有一点可以肯定,即在本轮周期内高层、监管对于资证券行业2025年一季报综述本市场的关切不会缺席、权益市场底部是牢固的,预计全年温和上涨。

35、2024年利率快速下行的情形或难以再现,债市短期内强势走牛的基础市场底部牢固不再,债市进入震荡行情。

36、业绩稳增无虞在往年低基数加持下,券商板块年内稳增无虞。

37、预证券行业2025年一季报综述计2025年行业实现总营收4695亿,同比+4%,实现净利润1808亿,同比+8%,ROE564%,同比提升015pct。

38、投资建议:往后看,权益底部稳固、向市场底部牢固上可期,债市震荡运行,往年低基数加持下,券商板块年内稳增无虞。

39、截至2025年4月30日,券商板块PB为132,处于近10年来1863%分位点处;25Q1业绩稳增无虞机构持仓仅054%,远远低于标配454%。

40、综合考虑,板块基本证券行业2025年一季报综述面和估值明显错配、有较大的修复空间。

41、建议关注绩优个股:中信证券、国市场底部牢固泰海通、广发证券。

42、题材方面,“国君+海通”“国联+民生”两大并购重组交易结束,进入实质整合阶段,看好两者强强联合、优势互补、创建一流投行的业绩稳增无虞美好前景。

43、并购下半场有望拉开帷幕证券行业2025年一季报综述,头部券商强强联合、中小券商优势互补的可能性犹存。

44、建议关注市场底部牢固:中金公司、中国银河、长江证券等。

45、此外,中概股回流业绩稳增无虞预期之下,建议关注香港交易所。

46、风险提示招商证券:市场波动加剧、经济恢复速度不及预期、政策效果不及预期等。

47、3行业深度报告正文目录一、市场提振和基数影响,营收净利高增41、景气度:股债跷跷板42、券商业绩总览:市场提振和基数影响,营收净利高增5(1)市场提振和基数影响,营收净利证券行业2025年一季报综述高增5(2)分项业务总体回暖,重资产倾向明显5(3)ROE反弹,杠杆小幅收缩6(4)集中度上行、降本持续6二、分部业务71、投行业务72、经纪业务83、资管业务94、信用业务115、自营业务11三、全年展望:市场底部牢固,业绩稳增。

48、无虞招商证券131、政策和流动性展望132、行业景气度假设与全年盈利预测14四、投资建议与风险提示141、投资建议142、风险提示154行业深度报告一、市场提振和基数影响,营收净利高增1、景气度:股债跷跷板25Q1A股先扬后抑,债市回调。

49、以Deep证券行业2025年一季报综述Seek和机器人为主线的春季躁动在进入业绩披露期前落下帷幕,25Q1三大指数平均下跌115%。

50、央招商证券行对降准降息相对克制的态度和资金回流股市双重影响,债券牛市告一段落,25Q1中证综合债指数累计下跌079%。

51、图1:25Q1股市先扬后抑图2:25Q1债市回调资料来源:wind、招商证券资料来源:w证券行业2025年一季报综述ind、招商证券二级市场交投热度明显走高,股融总量控制边际放松。

52、自924权益反转后,市场景气度保持高位,交投活跃,25Q1市场日均股基成交额17465亿,同招商证券比+71%,环比-16%。

53、一级市场方面,股融总量控制证券行业2025年一季报综述有所放松,但仍处磨底阶段。

54、招商证券25Q1IPO规模166亿,同比-26%,环比-20%;再融资规模938亿,同比+67%,环比-26%(按发行日计算)。

55、图3:25Q1市场交投热度同比明显走高图4:25Q1股融总量控制边际放松资料来源:wind、招商证券资料来源:wind、招商证券-10-8-6-4-2024682025-01-022025-01-092025-01-162025-01-232025-01-302025-02-062025-02-132025-02-202025-02-272025-03-062025-03-13证券行业2025年一季报综述2025-03-20。

56、2025-03-27上证指数沪深300创业板指(%)-15-10-050005102025-01-022025-01-092025-01-162025-01-232025-01-302025-02-062025-02-132025-02-202025-02-272025-03-062025-03-132025-03招商证券-202025-03-27中证全债(%)-40%-20%0%20%40%60%80%。

57、100%120%140%160%6000800010000120001400016000180证券行业2025年一季报综述002000022000240002023-012023-032023-052023-072023-092023-112024-012024-032024-052024-072024-092024-112025-012025-03两市股基日均成交额yoy(右轴)单位:亿元-26%67%-100%-80%-。

58、60%-40%-20%0%20%40%60%80%010020030招商证券04005006007008009001000IPO金额再融资金额2024Q12025Q1同比增速(右轴)单位:亿元5行业深度报告2、券商业绩总览:市场提振和基数影响,营收净利高增(1)市场提振和基数影响,营收净利高增市场提振和基数影响,营收净利高增。

59、25Q1上市券商实现营证券行业2025年一季报综述业收入1259亿,同比+19%,环比-16%;归母净利润522亿,同比+78%,环比+19%。

60、市场提振,收费类业务明显回暖,收入同比+22%,环比-招商证券22%。

61、其中,经纪收入327亿,同比+43%,环比-22证券行业2025年一季报综述%;投行收入67亿,同比-1%,环比-35%;资管收入101亿,同比-7%,环比-13%。

62、低基数招商证券和市场回暖影响,资金类业务同比+40%,环比+1%。

63、其中,投资收入486亿,同比+46%,环比+13%;信用收入证券行业2025年一季报综述79亿,同比+12%,环比-40%。

64、图5:42家上市券商营业收入图6:42家上市券商归母净利润资料来源:wind、招商证券资料来源:wind、招商招商证券证券(2)分项业务总体回暖,重资产倾向明显分项业务总体回暖,重资产倾向明显。

65、25Q1自营/经纪/资管/信用/投行/其他主营业务收入分别为486/327/101/79/67/64亿,同证券行业2025年一季报综述比分别为+46%/+43%/-7%/+12%/-1%/+38%;业务占比分别为43%/29%/9%/7%/6%/6%,同比分别为+4/+2/-4/-1/-2/+0pct。

66、图7:42家上市券商收入结构资料来源:wind、招商证券-30%-20%-10%0%10%20%30%40%50%01000200030004000500060007000201920202021202220232招商证券02424Q125Q1营业收入(亿元)同比增速(右轴)-40%-20%0%20%40%60%80%100%0500100015002000250020192020202120222023。

67、202424Q125Q1归母净利润(亿元证券行业2025年一季报综述)同比增速(右轴)22%26%27%30%25%26%27%291%12%13%12%15%12%7%8%59%9%9%10%12%12%11%13%90%13%12%12%15%11%9%8%70%38%33%32%20%34%42%39%432%6%6%7%8%7%5%5%57%0%20%40%60%80%100%20192020202120222023。

68、202424Q125Q1经纪投行资管信用自营其他6行业深度报告(3)ROE反弹,杠杆小幅收缩ROE反弹,招商证券杠杆小幅收缩。

69、25Q1上市证券行业2025年一季报综述券商平均年化ROE为645%,同比+252pct。

70、行业杠杆小幅收缩,42家上市券商2招商证券5Q1总杠杆倍数为382倍(vs24年底385倍)。

71、杠杆加减趋证券行业2025年一季报综述势存在明显差异。

72、头部券商中,广发证券、中信建投、中信证券杠杆显著提升,而国泰海通、招商证券、申万宏源杠杆明显压降;中小券商中,华林证券、国海证券和国金证券扩表较快,国联民生、中银招商证券证券和红塔证券明显缩表。

73、图8:42家上市券证券行业2025年一季报综述商ROE图9:42家上市券商杠杆倍数资料来源:wind、招商证券资料来源:wind、招商证券(4)集中度上行、降本持续行业集中度总体上行。

74、25Q1上市券商营收CR5、CR10分别为42%、63%,同比分别为+3pct、+4pct;归母净利润CR5、CR10分别为54%、74%,同比分别招商证券为+8pct、+6pct。

75、考虑到“国君+海通”产生的负商誉计入并表后主体营业外收入一项、产生虚假的“集证券行业2025年一季报综述中度上行”结果,因此进一步考虑主营收入和扣非后归母净利润集中度结果。

76、25Q1上市券商主营收入CR5、CR10分别为41%、63%,同比分别为+3pct、+3pct;扣非后归母净利润CR5、CR10分别为45%、69%,同比分别为-招商证券1pct、-1pct。

77、根据协会数据显示,2024年全行业150家券商中有126家实现盈利、占比为84%,对比上市券商在924行情证券行业2025年一季报综述下业绩明显回暖,预计行业尾部出清或已吹响号角、未来行业集中度将进一步上行。

78、降本持续,头部力招商证券度尤甚。

79、25Q1上市券商管理费用合计592亿,同比+11%,环比-21%,占调整后营证券行业2025年一季报综述业收入(剔除其他业务收入)比重为52%,同比-8pct,环比-5pct。

80、头部券商管理费用的收入占比整体较低,其中,国信证券、华泰证券、中国银河、申万宏源、中信证券管理费用占调整后营业收入(剔除其他业务收入)比重靠后,招商证券分别为43%、43%、45%、46%、47%,同比分别为-14pct、-19pct、-14pct、-8pct、-1pct。

81、3%4%5%6%7%8%9%10%20192020202120222023202424Q125Q1ROE(年化)32333435363738394020192020202120222023202424Q125Q1杠杆倍数7行业深度报告图10:42家上市券商主营证券行业2025年一季报综述收入集中度图11:42家上市券商归母净利润集中度资料来源:wind、招商证券资料来源:wind、招商证券二、分部业务1、投行业务股融控制边际。

82、有所放松,债券发行招商证券节奏回归,并购市场热度依旧。

83、25Q1全市场IPO规模166亿,同比-26证券行业2025年一季报综述%,环比-20%;再融资规模938亿,同比+67%,环比-26%;债券融资规模627万亿,同比+36%,环比-5%。

84、25Q1并购重组事件47例,较2招商证券4Q1的19例有明显增长。

85、图12:证券行业IPO、再融资规模图13:证券行业债券融资规模资料来源:wind、招商证券资料来源:wind、招商证券38%37%38%41%39%41%38%41%60%61%62%64%61%64%60%63%30%35%40%45%50证券行业2025年一季报综述%55%60%65%70%20192020202120222023202424Q125Q1主营收入CR5主营收入CR1042%39%39%47%47%45%4。

86、6%45%68%66%67%75%72%70%70%69%30%40%50%60%70%80%90%20192020202120222023202424Q125Q1扣非后归母净利润CR5扣非后归母净利润CR10-26%67%-100%-80%-60%-4招商证券0%-20%0%20%40%60%80%01002003004005006007008009001000IPO金额再融资金额2024Q12025Q。

87、1同比增速(右轴)单位:亿元36%0%5%10%15%20%25%30%35%40%0100002000030000400005000060000证券行业2025年一季报综述70000债券融资2024Q12025Q1同比增速(右轴)单位:亿元8行业深度报告图14:月度并购重组事件披露数资料来源:wind、招商证券投行收入磨底依旧,收入集中度有所下滑。

88、25Q142家上市券商投行收入6招商证券7亿,同比-1%,环比-35%。

89、投行收入CR5、证券行业2025年一季报综述CR10分别为45%、63%,同比分别为-2pct、+0pct,集中度下滑。

90、从收入规模看,头部券商稳居前列,前五名券商分别为中信证券(98亿)、国泰海通(71亿)、华泰证招商证券券(54亿)、中金公司(40亿)和中信建投(36亿)。

91、从同比增速看,前五名分别为华安证券(+328%)、中银证券(+316%)、国元证券(+173%)、华林证券(+148%)和国联证证券行业2025年一季报综述券(+125%)。

92、展望未来,股融节奏正在回归常态,但需警惕中美摩擦下、二级市场超预期下行导致总量控制回归;并购重组热度依旧、短期招商证券内承担类股融的职责,美国财长贝森特威胁将中概股除名、强化中概股回流预期,这两大催化将为投行业务提供边际增量;资产结构上,依旧倾向支持科技型企业,服务科技创新高水平发展。

93、行业证券行业2025年一季报综述格局上,凭借在坚实的企业客户基础、突出的产业能力和领先的国际化布局,“三中一华”、国泰海通预计仍将保持断层领先。

94、图15:42家上市券商投行业务收入图16:证券行业投行业务收入集中度资料来源:wind、招商证券资料来源:wind、招商招商证券证券2、经纪业务交投热烈,权益代销转暖,经纪收入显著修复。

95、42家上市券商证券行业2025年一季报综述经纪收入327亿,同比+43%,环比-22%。

- 今日热门

- 本周热门